Guide 2023 : Quelle épargne un jeune peut-il faire ?

Épargner, épargner… Lorsque les jeunes travailleurs âgés de 18 à 30 ans ont de l’argent, le mettre de côté n’est pas la première chose qui leur vient à l’esprit. Pourtant, il est impératif que les jeunes épargnent au moins une partie de leur premier salaire afin d’être prêts à relever les défis de la vie ou de planifier le premier achat d’une voiture ou d’un bien immobilier.

Bien que l’épargne soit importante, la majorité des jeunes ne sont pas éduqués sur le sujet de l’épargne.

C’est pourquoi, dans notre guide de l’épargne pour les jeunes, nous répondrons à toutes vos questions concernant l’épargne et l’investissement, comme par exemple : Comment économiser de l’argent quand on est jeune ? Quel est le meilleur compte d’épargne pour les jeunes ? Quel est le meilleur compte d’épargne pour les jeunes ? Pourquoi faut-il épargner quand on est jeune ? L’investissement en actions est-il une bonne idée quand on est jeune ?

Comment économiser de l’argent quand on est jeune ?

Avec une somme d’argent modeste qu’un jeune peut recevoir, les comptes d’épargne sont la meilleure méthode pour épargner de l’argent.

Sans frais d’ouverture, sans frais de gestion et absolument sans risque, les livrets permettent de retirer des fonds instantanément et rapidement grâce au transfert de capital sur votre compte courant. Mais, comment choisir son livret d’épargne ou d’investissement quand on est jeune ?

Quelle épargne ou quels placements conviennent aux jeunes adultes ?

Nous allons répertorier tous les plans d’épargne et les options de placement pour les jeunes adultes en identifiant les caractéristiques de chacun.

Livret jeune et A : les deux placements les plus importants pour les jeunes actifs

Le Livret Jeune est le mode d’épargne le plus efficace pour les jeunes de moins de 25 ans car c’est un placement qui n’est pas défiscalisé et qui s’avère être aussi rentable que le Livret A (taux de 2 % à partir du 1er août 2022).

Malgré ces avantages, il y a deux inconvénients à prendre en compte. Si vous souscrivez au Livret jeune, sachez que votre montant maximum est limité à 600 EUR d’épargne.

De plus, vous ne pouvez avoir qu’un seul livret et cela inclut plusieurs banques ainsi que vous êtes tenu de modifier votre stratégie d’épargne à partir de l’âge de 26 ans.

Ainsi, l’ouverture du livret A ou d’un livret d’épargne populaire (LEP) pourrait être nécessaire dans le cas où la limite du livret jeune a été atteinte, ou l’âge légal du propriétaire a été dépassé. La question est de savoir lequel choisir : un livret A ou un LEP ? Quelle épargne serait la plus précieuse ?

Il ne fait aucun doute que l’ouverture d’un LEP est une meilleure méthode d’épargne que le livret A, car il rapporte au moins 4,60 % d’intérêts annuels à partir du 1er août 2022, soit 2,60 % de plus que le livret A.

Le seul inconvénient est que pour pouvoir adhérer à un LEP en 2022, vous devez remplir certaines conditions de revenus. Plus précisément, vous devez disposer d’un revenu annuel maximum de 20 296 euros par personne.

PEL : comment économiser pendant votre jeunesse pour préparer votre premier achat immobilier.

Sans risque et maîtrisé Le plan d’épargne (PEL) vous permet de vous constituer une épargne lorsque vous êtes jeune et actif dans l’espoir d’acquérir un immeuble de rapport ou de financer vos besoins financiers.

Cette épargne peut aussi être un avantage pour aider à l’acquisition d’un crédit favorable (taux de 2,20 %) et, parfois, de la prime d’État. Cependant, suite à trois baisses consécutives des taux d’intérêt (entre février 2015 entre août 2016 et février 2015) et à la taxation des revenus d’intérêts qui a été mise en place le 1er janvier en 2018 La » popularité » du PEL a fortement diminué.

Pour cause, en 2022, toute nouvelle ouverture de compte PEL ne rapportera que 1pourcent du total ce qui signifie que ce n’est pas une méthode d’épargne rentable. Autre problème, lors de l’ouverture d’un compte PEL, vous devez verser 540 euros par an sur votre compte, soit 45 euros par mois. Un système rédhibitoire pour ceux qui sont jeunes et ne savent pas gérer efficacement leurs finances.

Il est important de noter que le taux d’intérêt du PEL varie en fonction de la date de son ouverture. Par exemple, nous vous suggérons de conserver votre PEL lorsqu’il a été ouvert avant le 1er février 2015 ou dans le cas où vous le détenez depuis moins de 12 ans. Dans ces conditions, le PEL vous permet de bénéficier d’un taux annuel de 2,50 %, soit un taux effectif de 2,07 % après prélèvements sociaux.

L’assurance-vie est un moyen de garder le temps de réaliser ses projets

Quand on est jeune, on a beaucoup d’idées en tête. Le contrat d’assurance-vie est le moyen le plus efficace pour atteindre ses objectifs. En général très populaire chez les plus de 50 ans, ce type d’épargne convient aux jeunes de 18 à 30 ans qui souhaitent épargner à long ou moyen terme.

Véritable couteau suisse, la police d’assurance-vie peut vous permettre d’obtenir des avantages tels que :

- Le processus d’accumulation d’un capital pour financer divers projets tels que l’automobile, l’immobilier et la préparation de la retraite. ,…

- Diversifier et multiplier vos placements financiers en combinant votre assurance vie fonds en euros, actions obligations, ETF, SCPI et autres.

- Votre argent est à votre disposition à tout moment.

- Un bon placement sans limite

- Une déduction fiscale étonnante à partir de la 8e année de votre contrat d’assurance-vie.

Vous êtes convaincu par l’assurance-vie ? Nous vous recommandons de consulter notre liste des meilleurs contrats d’assurance-vie pour choisir celui qui répond le mieux à vos besoins.

Per est un investissement qui vous aidera à planifier votre avenir et à réduire votre charge fiscale en tant que jeune travailleur.

Les jeunes sont plus habitués à vivre au jour le jour qu’à envisager l’avenir… Pourtant, ils ont tout intérêt à souscrire un plan d’investissement pour la retraite (PER) car il présente de nombreux avantages, notamment :

- Une réduction de l’effort d’épargne par mois Il est plus avantageux d’épargner de petites sommes d’argent pendant les 40 prochaines années plutôt que de faire partir 1/4 de ses revenus pendant 5 ans.

- Faire fructifier son épargne en investissant dans différents supports : fonds en euros, obligations, actions ETF,…

- Réduire votre charge fiscale chaque année en fonction du montant que vous versez à votre PER.

Un autre avantage du PER est qu’il peut être utilisé pour l’achat d’un appartement ou d’une maison. Veillez à ce que l’achat se fasse légalement, vous devez transférer vos fonds du PER. Pour rappel, sauf dans les situations exceptionnelles mentionnées ci-dessus, les fonds que vous avez acquis ne seront pas disponibles avant votre retraite.

Peut-on investir en actions quand on est jeune ?

Selon les idées reçues, on pense généralement que l’investissement en actions est réservé aux experts, aux traders ou encore aux entrepreneurs, ou aux personnes fortunées. Nombre de ces idées reçues sont erronées. Pour ceux qui ne disposent pas d’un revenu énorme, mais qui sont capables d’épargner intelligemment et d’investir leur argent sur le marché des actions, car même avec un investissement modeste, on se rend compte que le partenaire le plus puissant en bourse n’est pas l’argent, mais plutôt le temps.

C’est pourquoi il est bénéfique pour les jeunes de commencer à investir dès qu’ils le peuvent dans le marché boursier car selon l’IEIF (Institut de l’Epargne Immobilière et Foncière) les actions ont produit les rendements les plus élevés au cours des 40 dernières années (1981-2021) avec un rendement annuel de 14,6 pour cent, ce qui est presque deux fois plus que les contrats d’assurance-vie, avec une moyenne de 6,7 pour cent.

Cependant, comment gagner de l’argent en investissant dans des actions si vous êtes jeune, entre 18 et 30 ans ? La réponse est la suivante :

- Un contrat d’assurance-vie multi-supports

- Un PEA spécifique pour les jeunes (20 000 euros en fonds de dépôt autorisés) à condition d’avoir entre 18 et 25 ans et de faire partie du foyer fiscal de ses parents.

- Un compte de sécurité ordinaire (CTO) via des applications mobiles en quelques clics

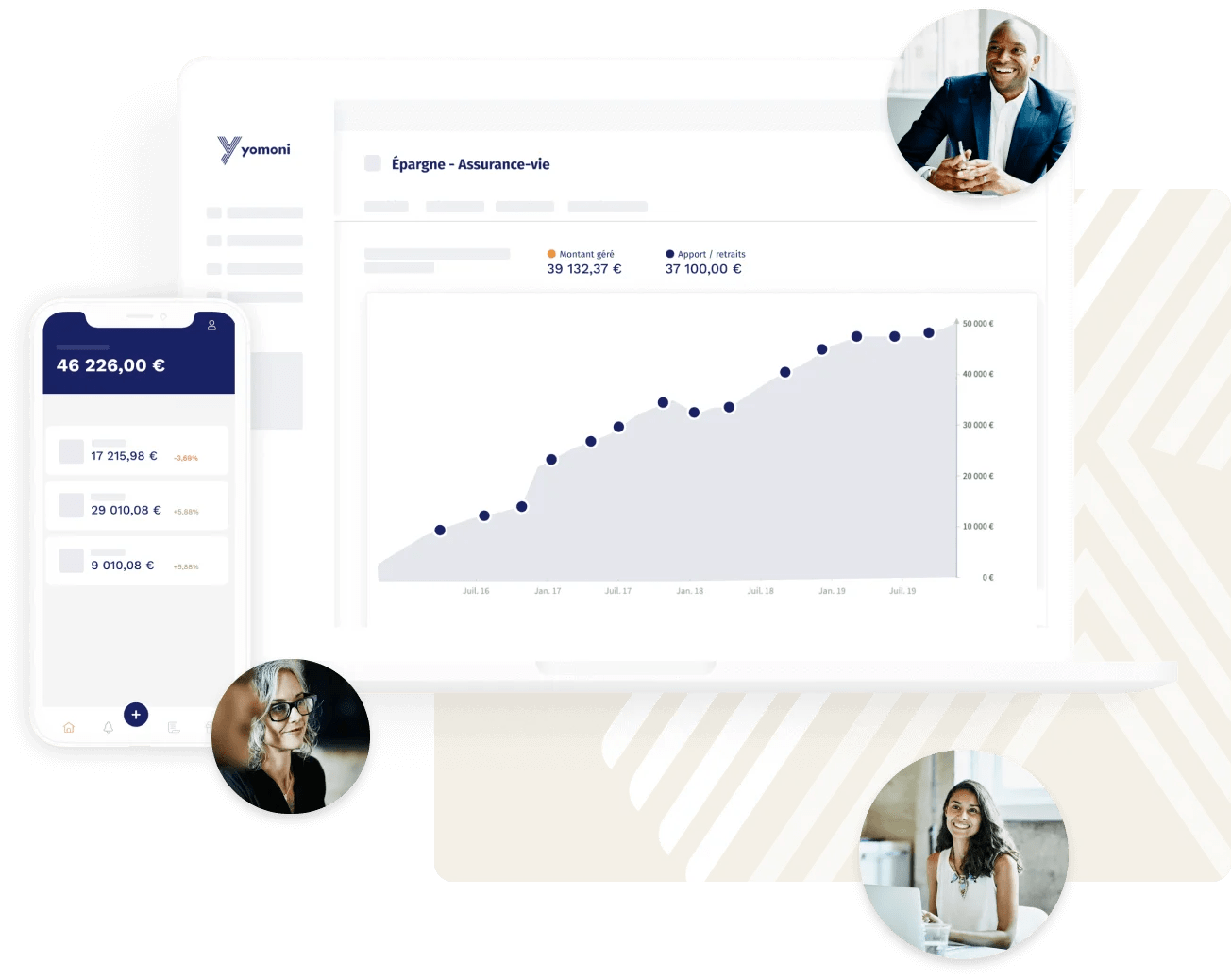

Il est possible de se faire aider par un professionnel concernant ses placements, ou de lui confier le contrôle de ses investissements. C’est exactement ce que font les robots-conseillers tels que Yomoni ou Nalo.

Important à savoir : L’épargne peut convenir aux plus petits d’entre vous, et même à ceux qui ont un mineur. Parents, c’est le moment de commencer à planifier l’avenir de votre enfant !

Pour ce faire, nous vous suggérons de jeter un coup d’œil à l’offre Yomoni Kids qui propose une variété d’options d’épargne adaptées à chaque famille avec 350 euros absolument gratuits !

Crédit SCPI : gagnez de l’argent en vous endettant et en épargnant dès votre plus jeune âge.

S’endetter n’est pas forcément un signe de richesse, pourtant , l’emprunt est une méthode efficace et rentable pour accumuler du patrimoine sans apport personnel Plus précisément, il s’agit de gagner de l’argent en empruntant de l’argent puis en le remboursant petit à petit, avec des revenus réguliers.

C’est une méthode qui a une valeur ajoutée importante pour un jeune actif à condition qu’il soit capable de signer un contrat de travail du type CDI ou qu’il ait bien géré son budget du mois.

Comment investir dans le crédit quand on est jeune ? La Société Civile de Placement Immobilier (SCPI) est la solution de placement la plus adaptée à condition d’être patient.

Pour cela il est avantageux de consulter un conseiller en gestion de patrimoine (CGP ou CGPI dans le cas d’un indépendant) ou un site individuel (meilleureSCPI, France SCPI) ou un agent de crédit immobilier qui recherchera pour vous les offres les plus compétitives qui existent, et adaptera l’offre à vos besoins financiers.

Quelle épargne convient à un mineur d’une vingtaine d’années ?

En raison de son âge, le mineur ne dispose pas des mêmes possibilités d’épargne qu’un adulte. Trois options sont actuellement disponibles :

- le Livret Jeune un placement en actifs financiers défiscalisés destiné aux jeunes de 12 à 25 ans.

- le Livret A est identique au Livret Jeune, il peut être ouvert dès la naissance de l’enfant (l’enfant peut l’utiliser dès l’âge de 12 ans).

- l’assurance-vie sans condition d’âge minimum, ce qui permet à l’enfant de bénéficier des avantages de ce type de contrat à partir du moment où il atteint l’âge de la majorité.

Où puis-je souscrire une assurance-vie pour assurer un jeune à venir ?

Il n’existe que quelques formules d’assurance-vie spécifiques pour les mineurs en bas âge dans lesquelles épargner et investir. Cependant, nous avons choisi de vous présenter les deux meilleures offres d’épargne disponibles pour souscrire à une assurance-vie pour un mineur.

Goodvest Kids : une assurance-vie pour enfants qui respecte l’environnement.

Assurer l’avenir de votre enfant tout en préservant l’environnement naturel, c’est possible grâce à Goodvest Kids, qui propose un plan d’assurance-vie pour enfants en collaboration avec Carbon 4 Finance.

Tout comme le Livret Jeune, cette offre de Goodvest Kids est un plan d’épargne idéal pour votre mineur, puisqu’elle prévoit :

- Créer une épargne pour votre enfant afin de l’aider à assumer ses projets d’avenir.

- Bénéficier d’un système fiscal efficace

- D’être capable de payer régulièrement et de retirer des fonds sous 72 heures

- Respecter l’environnement puisque Goodvest Kids est 100% conforme à l’Accord de Paris.

Goodvest Kids vous permet de souscrire une assurance pour les mineurs pour un coût de seulement 300 EUR et sans frais d’entrée. Après avoir souscrit à cette option d’épargne pour les enfants, vous aurez la possibilité en tant qu’adulte de mettre en place un virement mensuel ou d’effectuer un paiement sans frais (pour l’anniversaire ou le Noël de votre enfant). …)

L’argent investi sera disponible pour le jeune mineur une fois qu’il sera majeur et pourra utiliser le capital afin de financer ses projets tels que ses études, le permis de conduire, ou un premier achat immobilier… tout cela avec une offre spéciale pour épargner de 500 euros (frais).

Yomoni : Leader français de la gestion de l’épargne en ligne, avec son plan d’assurance vie pour les mineurs de moins de 10 ans.

Yomoni propose un plan d’assurance vie, c’est-à-dire, pour la première fois, exclusivement destiné aux jeunes de moins de 18 ans. Inédite, mais aussi avantageuse, voilà ce qu’est l’assurance-vie pour les enfants :

- Un billet d’entrée ne coûte que 300 euros.

- Aucune obligation de paiement et la possibilité de paiements à partir de 50 EUR.

- Pas de frais de rachat en cas de nécessité de sortie.

Conclusion : Pourquoi devrions-nous rester jeunes ?

Faire des plans pour l’avenir, et le faire le plus tôt possible, est une tâche importante pour un jeune.

Pour y parvenir, différentes options sont à sa disposition :

- Commencer par le livret jeune ou le livret A pour se constituer une épargne à tout moment en cas de besoin.

- Utiliser le PEL pour financer son premier achat immobilier.

- Utiliser un contrat d’assurance vie pour diversifier ses placements en actifs financiers et bénéficier d’un placement fiscalement avantageux, souple et flexible dès la 8e année.

- Utilisez les avantages du PER pour préparer votre retraite à un jeune âge et ainsi réduire votre épargne mensuelle et votre impôt sur le revenu.

- Placez votre argent sur le marché des actions pour augmenter votre épargne en vieillissant (risque de perte en capital).

- Diversifiez vos SCPI à un moment où vous êtes actif et jeune pour vous constituer un patrimoine sans apport personnel.

Si vous n’avez pas de compte bancaire ou de carte de crédit, nous vous conseillons de consulter notre revue des meilleures cartes bancaires pour les adolescents afin de choisir celle qui vous convient le mieux.

Si vous êtes le parent d’un jeune enfant, nous avons créé un guide pour épargner de l’argent pour l’avenir d’un bébé afin de vous aider.