Tout ce qu’il faut savoir pour comprendre un tableau amortissement

Selon l’article L312-8 issu du Code de la consommation, les organismes de prêt ont l’obligation légale de fournir à chaque emprunteur un échéancier des amortissements. Appelé également plan de remboursement, le tableau d’amortissement offre à l’acquéreur une visibilité sur l’offre de crédit immobilier avant de signer le contrat de prêt. Ce document est donc comparable à un devis. Il permet à l’emprunteur de connaître le coût total de son prêt. Ainsi, en fonction des informations transmises par ce tableau, l’emprunteur peut accepter ou refuser l’offre proposée par son banquier. Mais que contient exactement ce tableau ? Il affiche en premier lieu la date et le numéro de chaque échéance. Les colonnes suivantes dévoilent le montant à rembourser à chaque échéance, le capital amorti ainsi que les intérêts. La dernière colonne, quant à elle, précise le montant du capital restant dû. Il s’agit du montant restant à rembourser à la fin de chaque mensualité. Dans le cas ou l’assurance de prêt est une assurance groupe, les mêmes éléments concernant l’assurance seront mentionnés sur le tableau amortissement.

Par ailleurs, il est important de noter que l’octroi d’un prêt immobilier est conditionné par la souscription à une assurance emprunteur. Il est possible notamment de souscrire une assurance groupe proposée par l’organisme de prêt. Si le primo-accédant opte pour cette offre, son tableau amortissement comprendra également les mêmes précisions pour l’assurance de crédit immobilier. La plupart du temps, la banque édite un premier tableau pour son client. Toutefois, il n’est pas définitif, étant donné que la date de la première échéance n’est pas déterminée avant la signature du contrat de prêt. Une fois que cette échéance est fixée, le banquier pourra être en mesure de fournir un tableau définitif à l’emprunteur.

Que contient un tableau amortissement classique ?

Tableau amortissement, plan d’amortissement et échéancier de pret immobilier désigne le même document remis par un organisme prêteur, une banque dans la plupart des cas, lorsqu’un emprunteur effectue une demande de pret immobilier. S’il peut être plus lisible sous forme de graphiques, il doit systématiquement contenir les mêmes informations partagées en six colonnes.

Tout d’abord, un tableau amortissement indique la périodicité de remboursement qui généralement mensuelle mais peut également être annuelle dans certains cas. Il montre également le capital restant dû, le montant des intérêts, le niveau de capital remboursé, la part l’assurance-emprunteur et enfin le montant de l’échéance de l’amortissement de l’emprunt immobilier.

Les nombreux atouts du tableau amortissement et les précautions à prendre

Grâce au tableau amortissement, l’emprunteur a la possibilité de se projeter dans l’avenir. Il pourra notamment planifier la restructuration de son crédit immobilier. Si par exemple il se retrouve en difficulté financière, la suspension temporaire du prêt pourra être programmée à l’aide de ce document. La renégociation des mensualités est également une solution envisageable. L’augmentation des mensualités engendre une réduction du coût du crédit immobilier. En effet, plus la durée de l’emprunt est importante, plus le son coût sera élevé.

Pour trouver l’offre de prêt qui répond à ses attentes, l’acheteur peut s’appuyer sur les informations contenues dans le tableau amortissement. Étant donné que ce document révèle à l’avance chaque mensualité, l’emprunteur aura la possibilité de comparer les offres proposées par les établissements bancaires concurrents. Par ailleurs, notez que vous pouvez utiliser l’outil de comparaison d’offres présent sur le site Web du courtier BoursedesCrédits. Grâce à cet outil performant, vous disposerez d’une visibilité sur les offres de crédit immobilier adaptées à votre profil en moins de 2 minutes.

Pour profiter des avantages qu’offre le tableau amortissement, il est nécessaire d’opter pour un prêt à taux fixe. Avec un crédit à taux révisable, il est impossible de connaître à l’avance les mensualités et le coût total de l’emprunt. En effet, les taux d’intérêt varient en fonction d’un indice de référence. Si l’acquéreur-emprunteur choisit cette option, son banquier devra lui fournir une notice d’information dévoilant l’impact des variations du taux sur les mensualités. Contrairement au tableau d’amortissement, ce document est présenté uniquement à titre informatif. Ainsi, il faut avoir à l’esprit qu’il ne s’agit pas d’un engagement de l’organisme de prêt à l’égard de l’emprunteur.

Effectuer une simulation pret immobilier en amont du tableau amortissement

Comme dit précédemment, le tableau amortissement est obligatoirement fourni par la banque au moment où l’emprunteur effectue sa demande de pret immobilier et donc avant que la souscription du potentiel contrat devienne effective. L’objectif est de permettre au particulier d’avoir des prévisions concernant le coût financier du pret immobilier et donc de savoir plus précisément dans quoi il s’engagerait avec telle ou telle offre.

Cependant, l’obtention de ce tableau amortissement implique de rentrer en contact avec un établissement bancaire et il est tout à fait possible de connaître les perspectives induites par un pret immobilier en réalisant une simple simulation en ligne. Ce type d’outil nécessite simplement de renseigner quelques informations personnelles.

Passer par BoursedesCrédits pour obtenir un tableau d’amortissement

En tant que courtier, BoursedesCrédits dispose d’experts en pret immobilier qui peuvent aider les emprunteurs à chaque niveau de leurs démarches dans le cadre d’une opération immobilière. Le site de BoursedesCrédits propose aux particuliers d’utiliser plusieurs calculettes afin d’estimer au mieux le coût d’une offre de pret immobilier.

Ces simulateurs sont au nombre de cinq et permettent de calculer des éléments essentiels à la bonne appréhension du coût d’un pret immobilier. Ainsi, elles servent aux calculs des frais de notaire, des mensualités de remboursement, de la capacité d’achat, du taux d’endettement et le cas échéant du pret à taux zéro.

BoursedesCrédits intervient tout au long du processus de demande et de souscription à un pret immobilier. En faisant jouer la concurrence, nous comparons les offres de pret immobilier des différentes banques et donc les différents tableaux d’amortissement pour soumettre le plus avantageux à l’emprunteur.

Comment fonctionne les calculettes pret immobilier de BoursedesCrédits ?

Le simulateur frais de notaire requiert simplement la sélection du type de bien (maison ou appartement neuf ou ancien ou terrain) ainsi que le prix de celui-ci. Pour ce qui est des mensualités de remboursement, il faut indiquer le montant du pret immobilier puis déplacer les curseurs pour la durée du pret immobilier (de 5 à 30 ans) et le taux d’intérêt de ce dernier (jusqu’à 6%).

La capacité d’achat nécessite de renseigner d’une part les revenus (de l’emprunteur, du co-emprunteur et tous autres revenus mensuels récurrents) et d’autre part ses charges (le total des mensualités de crédits, les autres charges mensuels et le loyer mensuel si le projet de l’emprunteur n’est pas de devenir propriétaire de sa résidence principale). La partie des revenus est également utilisé pour simuler le taux d’endettement.

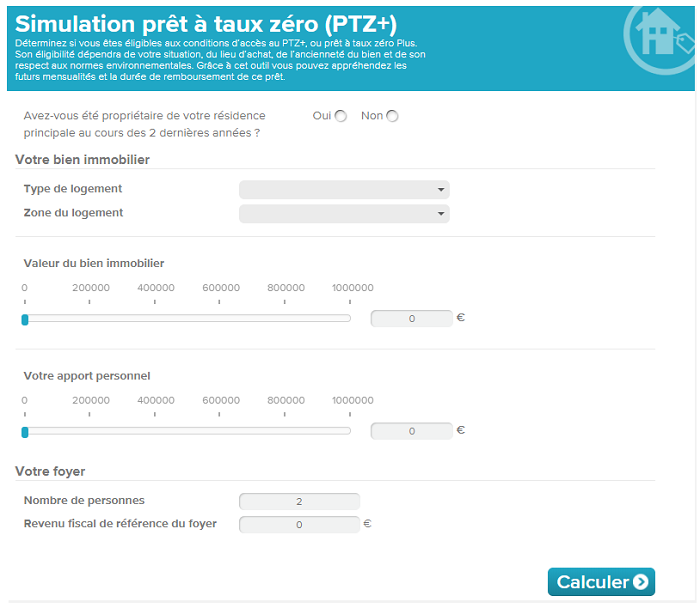

La simulation du pret à taux zéro demande plus de renseignement. En premier lieu, il faut que l’emprunteur dise s’il a été propriétaire de sa résidence principale au cours des deux dernières années. Puis, il sélectionne le type de logement de son bien immobilier (bâtiment basse consommation neuf ou juste neuf ou encore ancien) puis la zone géographique de ce logement (A, B1, B2 ou C). Ensuite, il est demandé au particulier de mettre la valeur bien immobilier et de son apport personnel. Pour finir, il remplit de brèves informations sur son foyer, à savoir son revenu fiscal de référence mais aussi le nombre de personnes.

Pour aller plus loin :

- Réaliser une simulation de prêt immo

- Simulation pret immobilier

- Zoom sur les logiciels de simulations en crédit immobilier

- Calculette pret immobilier

- Comment calculer la rentabilité d’un achat immobilier

- Calculer le budget adapté pour une acquisition immobilière

- Comment calculer sa capacité d’emprunt immobilier ?

- A propos du calcul d’une mensualité de crédit immobilier

- Comment calculer les mensualités d’un crédit immobilier ?